起業し会社を設立する際に気になることとして、税理士と顧問契約すべきかどうかがあります。会社を設立すると同時に税理士と顧問契約を結ぶのは得策なのでしょうか。

本記事では、起業時にかかる税理士費用について解説します。起業時に税理士に支払う費用の相場や、税理士が設定している顧問料について、税理士を利用するメリット・デメリットを起業時および起業後それぞれ紹介します。

起業を考え、税理士と契約しようかどうかを検討している人はぜひ参考にしてください。

起業時に税理士に支払う費用の相場について

起業家が事業を始めるにあたって、開業に際して必要なことを税理士に依頼することは可能です。依頼する場合、どれくらいの費用がかかるのでしょうか。

ここでは、起業家が会社設立時に支払う費用の相場について解説します。

自分で会社設立する場合にかかる費用

会社設立を行う場合、書類の提出等、手間はかかるものの、起業家自身で行うことは可能です。

会社設立には、以下の手続きが必要です。ここでは、株式会社および合同会社を設立する場合を取り上げます。

・ 定款印紙税(4万円)

会社を設立するには、定款を作成する必要があります。作成した定款を、公証人役場で認証してもらう必要があります。認証の際に定款に貼り付ける印紙代です。

・ 定款認証手数料(5万円、なお、合同会社の場合、不要)

定款認証時に公証人役場で支払う手数料です。

・ 謄本交付手数料(1通あたり250円、およそ2,000円必要)

会社・法人の登記事項証明書および登記簿謄本を交付するために必要な手数料です。

・ 登録免許税(株式会社の場合 最低15万円、合同会社の場合 最低6万円)

会社の登記や登録について課税される税金です。申請件数1件につき株式会社の場合、資本金額の0.7%(この額が15万円に満たない場合は15万円)が必要です。

合同会社の場合、申請件数1件につき、資本金額の0.7%(この額が6万円に満たない場合は6万円)が必要となります。

税理士に会社設立を依頼する場合にかかる料金相場

税理士に会社設立を依頼する場合、通常3万円?10万円が相場とされています。

ただし、実際に会社設立を行うのは司法書士である点に留意する必要があります。手続き内容および法的な助言、財務・税務相談など依頼されるサービス内容により税理士に支払う料金が変動します。

税理士に会社設立を依頼する場合、複数の税理士事務所に見積書を取り寄せ、事前に料金相場を確認してから申込を行うことが重要です。

会社設立に際しての関連した業務を依頼する場合の料金相場

起業家の中には、会社設立に関する業務も税理士に依頼するケースもあります。会社設立後には、帳簿の記帳や確定申告を行わねばなりません。

このような業務を税理士に依頼する場合、それぞれの項目に価格相場があるので紹介します。

税理士に依頼するほうが費用を安く抑えられるケース

税理士に依頼すれば手数料が発生しますが、定款印紙代については、電子認証は税理士を利用すれば可能であるため、印紙代が不要となるケースがあります。

電子認証は、事前に手続きを行ったり、専用のICカードリーダーが必要だったりするので、個人が電子認証を行うことは現実的ではありません。税理士等、会社設立を請け負う士業に依頼することで費用を抑えることが可能です。

税理士の顧問料の設定基準

起業家が税理士と顧問契約を行う場合、税理士がどのような料金設定をしているのかを知る必要があります。ここでは料金体系の種類について紹介しましょう。

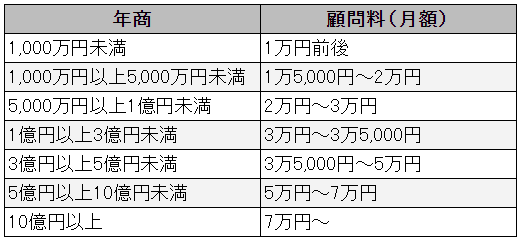

売上高による

税理士が顧問料を設定する場合、会社の年商によりある程度の相場が決められています。以下は作業量により変化しますが、一般的な相場の目安です。

作業量による

企業の売上は、一定であることは考えられず、売上の多い月もあれば少ない月もあります。税理士の作業量も企業の売上に応じて変化するのが一般的とされています。

作業量をベースとして顧問料を設定している税理士は、通常、作業内容と金額が記された見積書を作成している場合が多いです。

その他

税理士顧問料以外にも、代表的な費用として「訪問費用」「決算申告費用」があります。

訪問費用

訪問費用は、税理士が顧問先の企業に出向く際にかかる費用です。訪問の際、節税等税金に関する助言や経営についてのアドバイスを行うのが一般的です。

訪問時に費用が発生する場合があります。訪問1回あたり5,000円?1万円が相場とされています。

決算申告費用

税理士の代表的な業務に決算申告があります。法人税を算出するには、1年間のさまざまな資料の点検や計算を行うことが必要です。また時間もかかるため、費用が大きくなります。

決算申告費用は、目安として5万?30万円位が相場とされています。企業の規模や売上が大きいほど金額が増していくのが一般的です。

起業時に税理士と顧問契約するメリットおよびデメリットについて

税理士と起業時に顧問契約を行うと、どのようなメリットおよびデメリットがあるのかについて解説します。

メリット

起業時に顧問契約を行うと、以下の4つのメリットがあります。

・ 税金に関する最新情報が得られる

・ 資金調達のサポートが可能

・ 経費の相談が可能

・ 他士業とのネットワークがある

税金に関する最新情報が得られる

起業時において、起業家は税金について詳細について理解をしていない場合が大半です。

税理士は税金に関するプロであるため、税金に関する最新情報について把握しています。

顧問契約を行うことで、税金に関する最新情報を得られ、無駄な税金を支払わなくて済むことが期待できます。

資金調達のサポートが可能

事業を行うに際して、運転資金等、資金調達が事業を行う上においてとても重要です。

顧問契約を行うことで、金融機関融資や、補助金、助成金等、資金調達のサポートが受けられます。事業計画書等、書類作成の助言をもらうことで、資金調達の可能性が高くなることが期待できます。

経費の相談が可能

事業がスタートすれば、経費が発生します。適切な処理を行わないと、税務署から指摘を受けたり、余分に税金を支払ったりする恐れがあるかもしれません。税理士と顧問契約を交わすことで、経費に関する相談が可能となります。

適切に経費を処理でき、税務面においても節税効果が期待できるでしょう。

他士業とのネットワークがある

一般的に税理士は、弁護士や司法書士等、他の士業とつながっていることが多いです。事業を運営するに際して、さまざまな困難に直面するかもしれません。

起業家一人では解決できない問題が発生した場合、税理士に相談して、税理士が持つネットワークを活用して他の士業の人を紹介してもらえる場合があります。

デメリット

一方で、起業時に顧問契約を行うことで、以下の点でデメリットとなることがあるので注意が必要です。

顧問料が高くなるケースがある

税理士契約を行うと、顧問料が発生し、毎月または毎年支払わなければなりません。

特に規模の小さい事業所であれば、売上に対する顧問料の占める割合が高くなる恐れがあるので注意が必要です。

会社設立時に税理士契約を交わす場合、資金繰り面において十分検討し、現状の事業規模と顧問料とのバランスに留意して税理士を決定することが重要です。

税理士を選ぶまでに時間がかかる

通常、税理士を一旦決めると途中で変更することに手間がかかります。そのため、税理士を選ぶ際には慎重に行わなければなりません。

しかし、税理士を選ぶ基準、例えば顧問料や取扱いサービスといった基準を明確にしておかなければ時間がかかる恐れがあります。

税理士と相性が合わない恐れがある

せっかく起業時に税理士顧問契約をしたものの、税理士との相性が合わないケースが発生する恐れが起こる恐れがあるので注意する必要があります。

特にコミュニケーションが取りにくい場合、スムーズな事業運営に支障をきたしかねません。

起業家にとって、税理士とは、税務面・財務面で税理士のサポートを受け、長期的にパートナーとして信頼関係を築いていく必要があります。顧問税理士として意思の疎通が円滑に図れるのかについて慎重に税理士選びを行う必要があるでしょう。

起業後に税理士と顧問契約するメリットおよびデメリット

一方で、起業後に税理士と顧問契約を行う場合には、どのような利点や注意点があるのかについて解説します。

メリット

起業後に税理士と顧問契約を行うメリットとして以下の3点があります。

・ 税務調査への対応が可能

・ 記帳代行の依頼が可能

・ 経営に関する困りごとの相談が可能

税務調査への対応が可能

会社設立を行い、確定申告を行うと、税務調査に入られる可能性があります。

起業家が会社設立後、税理士に依頼せず確定申告や決算申告を行っていて、万が一誤った申告を行っていれば、修正申告や追徴課税といったペナルティを受ける恐れがあります。

税理士と顧問契約を結ぶことで、税務調査への対応が可能となり、正しい申告が行えるでしょう。

記帳代行の依頼が可能

税理士と契約を行うことで、記帳代行の依頼が可能です。起業家は、日々の取引における仕訳を行う必要がなくなります。

記帳を税理士に代行依頼することで、起業家は事業の立ち上げや運営、および拡大に専念できる利点があります。

経営に関する困りごとの相談が可能

経営に関する困りごとの相談が可能については、顧問税理士を持つと事業を展開していくうえで必要なヒト・モノ・カネについて気軽に初期相談をすることができます。より突っ込んだ困りごとに対してはそれぞれの専門家とネットワークを持っていますので利用可能になります。

デメリット

起業後に税理士契約を行う場合のデメリットとして「会社設立時に決めたことの変更が難しい」「そもそも税理士に断られる恐れがある」点があるので注意しなければなりません。

会社設立時に決めたことの変更が難しい

役員報酬や決算月といった、会社設立時に決めた事項に関しては、一旦決めてしまうと変更するのが容易ではありません。費用計上ができなくなるケースがあったり、変更する時期が決まっていたりするからです。

役員報酬や決算月を決定した理由として節税効果を狙って決定するケースが多いです。

そもそも税理士に断られる恐れがある

税理士に顧問契約を依頼する場合、契約時期を誤ると税理士に断れられる恐れがあるので注意が必要です。特に、税理士の顧問先の決算時期が12月から翌年3月に集中しているケースが多いので、依頼時期として避けるのが無難でしょう。

まとめ

起業家にとって、税理士は起業前、起業後を問わず頼りになるパートナーです。

士業とのネットワークも充実していることが多いので、会社設立の心強い味方となるでしょう。

これから会社設立を検討している起業家にとって、費用はもちろん、税理士と顧問契約するタイミングも事前に検討することをおすすめします。